公開日 2024年07月25日

令和6年分所得税及び令和6年度個人住民税について定額減税が実施されますが、所得の状況により定額減税しきれないと見込まれる方に対し、定額減税しきれないと見込まれる部分を調整するための給付(調整給付)を実施します。

物価高騰対応重点支援地方創生臨時交付金を活用し市が事業を実施するもので、対象者にいち早く給付を行うため、令和6年度個人住民税課税情報(令和5年1月から12月までの所得情報)を基に推計した令和6年分推計所得税額を用いて給付額を算出します。なお、令和6年分所得税額が確定した後、調整給付額を再計算し不足があった場合は、その不足額を令和7年度に追加で給付する予定です。

令和6年度に新たに住民税非課税もしくは住民税均等割のみ課税になる世帯への給付金(大田原市非課税世帯等支援金)については、こちらをご覧ください。

個人住民税の定額減税については、こちらをご覧ください。

支給対象者

以下の条件をすべて満たす人が調整給付金の支給対象になります。

- 大田原市で令和6年度の個人住民税が課されている。

- 令和6年度の合計所得金額が1,805万円以下である。

- 定額減税可能額が、減税前の税額(令和6年分推計所得税額[注意1]、令和6年度住民税所得割額)を上回る。

[注意1]令和6年度分個人住民税課税情報(令和5年1月から12月までの所得情報)を基に推計した額

所得税が非課税で、令和6年度住民税の所得割も課されていない人は、定額減税の対象にならないため、調整給付金の支給対象になりません。

調整給付金の計算方法

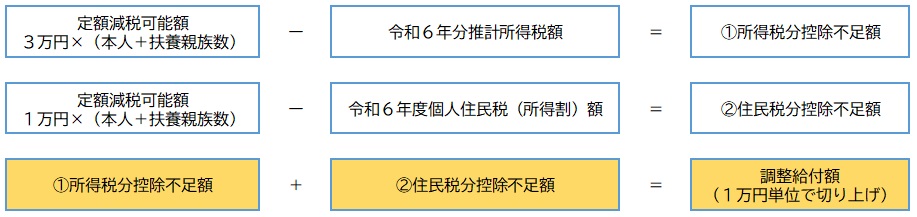

所得税、住民税(所得割)について、それぞれ「控除不足額」(減税しきれない額)を算出し、その合計額を1万円単位(1万円未満は切り上げ)で支給します。

「控除不足額」の算出は、「定額減税可能額」から「減税前の税額」を差し引いて行います。

【例】納税義務者(令和6年分推計所得税額4万2千円[ア]、令和6年度個人住民税額1万4千円[イ])が妻と子一人を扶養している場合

|

|

|

なお、減税前の税額が定額減税可能額より大きい場合(減税しきれる場合)は、調整給付の対象外になります。

支給時期

令和6年8月下旬以降、順次支給を行います。

手続方法

支給対象者に、令和6年7月23日に「調整給付金支給のお知らせ」または「調整給付金支給確認書」を発送しました。

手続方法に関しては、以下をご確認ください。

- 公金受取口座に本人名義の口座情報を登録している方、または過去に給付金を受給している方で市に口座情報の登録がある方

「調整給付金支給のお知らせ」を送付しました。登録されている口座に給付金を振り込むため、手続きは必要ありません。

振込先口座の変更を希望する方は、「調整給付金支給のお知らせ」に記載されている問合せ先にご連絡ください。 - 上記以外の方

「調整給付金支給確認書」を送付しました。必要事項を記入、必要書類を確認書に貼付のうえ、同封している返信用封筒で書類をご返送ください。

申請期限

令和6年10月31日(木曜日)まで(必着)

給付金に関する問合せ先

大田原市 保健福祉部 福祉課 社会福祉係

TEL:0287-23-9321

個人住民税の定額減税に関する問合せ先

大田原市 経営管理部 税務課 市民税係

TEL:0287-23-8725